L’excès de liquidités bancaire et le manque de cash-flow pour les PME, l’Equity Crowdfunding serait-il un élément de réponse ?

Le confinement exerce une pression sur la trésorerie des entreprises qui doivent financer des besoins en fonds de roulement (working capital) non pas pour produire et créer de la valeur mais plutôt pour financer des charges fixes et leur survie. Les PME, cheville ouvrière de l’économie mauricienne, vont devoir résoudre cette équation complexe de la reprise économique avec des structures financières altérées. Le manque de liquidité sera sans doute l’un des sujets de préoccupation des entrepreneurs.

En périodes de grandes incertitudes les agents préfèrent transférer leurs capitaux vers des placements plus sûrs bien que peu rémunérateurs, plutôt que d’aller vers des instruments plus risqués. Préférant la sécurité à la rentabilité, ces anticipations rationnelles des agents économiques seraient l’une des explications plausibles de l’excès de liquidités dans le système bancaire mauricien, culminant les Rs 48,6 milliards en fin de décembre 2020, soit une hausse de 126% en seulement un an. Mais face à cet excès de liquidités bancaire subsiste un manque criant de liquidité pour les PME.

Orienter l’excès de liquidés bancaire vers l’économie réelle via l’equity crowdfunding.

Selon un sondage de Business Mauritius et Statistics Mauritius, « 53 % des entreprises interrogées disent que le manque de liquidités est l’un de leurs principaux défis depuis le début de la pandémie de Covid-19 ». Avec des structures financières fragilisées par le confinement, la reprise économique va inéluctablement les conduire les PME aux devants d’un besoin croissant de trésorerie. Le financement de la relance et des investissements exige l’amélioration de leur structure financière d’où la nécessité de renforcer leur niveau de fonds propres et sécuriser leur trésorerie. L’Equity Crowdfunding apporte une partie de réponse entre l’excès de liquidé bancaire et la manque de financement pour les PME.

Qu’est-ce que l’equity Crowdfunding (ou crowdequity) ?

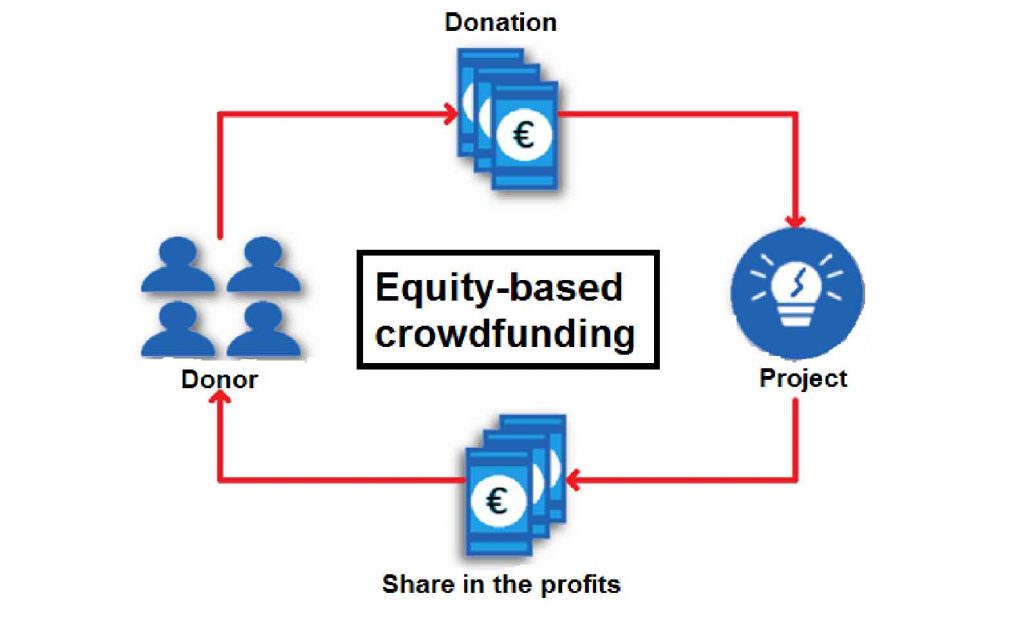

L’Equity Crowdfunding est un mode de financement alternatif qui permet aux entreprises de se financer en capitaux propres auprès du public à travers une plateforme en ligne spécialisée. On parle de plateforme d’Equity Crowdfunding. En échange de leur argent les internautes deviennent des actionnaires dans les entreprises dans lesquelles ils investissent et en tant que tel ils ont droit aux bénéfices réalisés, droit aux votes et à l’information de l’entreprise. Les fonds collectés auprès d’investisseurs serviront à financer n’importe quel besoin de l’entreprise tels que l’achat d’immobilisation ou encore le financement de besoins en fonds de roulement.

Renforcer les capitaux propres pour améliorer leurs capacités d’endettement.

Dans le circuit classique de financement, la banque mesure le niveau d’endettement d’une entreprise et sa solvabilité avant de décider si elle accorde ou non un financement. Elle calcule un ratio d’endettement en rapportant les dettes au montant de ses capitaux propres. Un niveau bas des capitaux propres est le plus souvent la cause de refus de financement. L’Equity Crowdfunding se présente alors comme un levier non négligeable qui permet de renforcer le niveau des fonds propres des entreprises et améliorer leurs capacités d’endettement. Une complémentarité au financement bancaire. Cependant la collaboration entre investisseurs et entrepreneurs ne se limitera pas seulement au financement.

Un financement et un accompagnement vers une montée en compétitivité.

Plus qu’un financement, le crowdequity est un modèle qui aligne les intérêts de l’entrepreneur et des investisseurs. Ces derniers pourraient apporter des compétences aux chefs d’entreprises notamment en stratégie, en marketing…, ou encore partager leur carnet d’adresse avec l’entrepreneur pour augmenter son capital relationnel. Le chef d’entreprise pourra ainsi compter sur des partenaires actifs qui collaborent pour le succès de l’entreprise. Le niveau des fonds propres est l’un des indicateurs pertinents qui intéressent particulièrement les partenaires financiers de l’entreprise et conditionne l’accès au financement bancaire.

Une nouvelle classe d’actifs répondant aux besoins de diversification des investisseurs

L’investissement en actions dans les sociétés non cotées était jusque-là réservé aux seuls investisseurs professionnels opérant via le Private Equity (Capital Investissement). L’Equity Crowdfunding démocratise l’accès à l’investissement en donnant la possibilité aux particuliers d’investir dans des sociétés non cotées en bourse et parfois aux côtés d’investisseurs professionnels. C’est une nouvelle classe d’actifs qui répond aux besoins de diversification des investisseurs professionnels et qui, parallèlement, offre la possibilité aux particuliers de se constituer un patrimoine. Un véhicule de financement qui a pleinement sa place de la relance économique.

Comment lever des fonds et/ou investir via le Crowdequity ?

OLIVE CROWD est la première société FinTech spécialisée dans l’Equity Crowdfunding licenciée Maurice. Elle assure l’intermédiation entre d’une part les PME à fort potentiel de croissance cherchant à lever des fonds pour financer leur développement et d’autre part les épargnants investisseurs recherchant des opportunités d’investissement pour diversifier leur patrimoine. Chaque investisseur prend une part minoritaire dans le capital de la société. Olive Crowd s’adresse qu’à des sociétés avec au moins 2 à 3 ans d’existence en phase de développement et aux projets innovants et disruptifs.

Enfin l’inclusion financière est l’objectif poursuivi par la FinTech. Le Crowdequity offre aux PME une voie alternative et innovante de financement et par la même occasion une solution aux investisseurs épargnants d’investir et soutenir les entreprises locales, qui leurs sont proches et qui leurs ressemblent. Une approche nouvelle et inclusive au service de l’économie locale.

Comme tout investissement avec une espérance de rendements élevés, l’Equity Crowdfunding comporte aussi un certain nombre de risques. Il ne faut donc investir que dans les projets qu’on comprend et surtout penser à diversifier ses investissements.